Internationale Finanzarchitektur

Afrikas Entwicklung besser finanzieren

Die Bedeutung Afrikas für die Welt und insbesondere für Europa ist in den vergangenen Jahren enorm gewachsen. Afrika hat eine vergleichbare Bevölkerungszahl wie Indien oder China, wächst weiter schnell und könnte ein Zukunftsmarkt sein, der in 25 Jahren ein Viertel der Weltbevölkerung ausmacht. Der Kontinent ist reich an Bodenschätzen, gerade auch an solchen für die Energiewende, und eignet sich für eine klimaneutrale Produktion von Wasserstoff. Gleichzeitig ist Afrika im Allgemeinen immer noch wirtschaftlich schwach und beheimatet nach Angaben der Weltbank rund 60 Prozent aller absolut armen Menschen auf der Welt.

Da wirtschaftliche Entwicklung auf Investitionen und deren Finanzierung fußt, ist es naheliegend, Afrika mit mehr Kapital zu unterstützen und dafür die Entwicklungsfinanzierung auszubauen.

Zu den zahlreichen Initiativen für eine verbesserte Kapitalausstattung Afrikas kam jüngst ein Vorschlag aus den UN hinzu (UN 2023). Er wurde auf dem gemeinsam von Deutschland und Namibia vorbereiteten Zukunftsgipfel im September 2024 bei den UN in New York diskutiert. Wesentliche Elemente des Vorschlags fanden Eingang in den auf dem Gipfel verabschiedeten UN-Zukunftspakt.

Der Vorschlag zur Reform der internationalen Finanzarchitektur betrifft nicht speziell Afrika, enthält aber für Afrikas Entwicklung unmittelbar relevante Elemente. Wir konzentrieren uns im Folgenden auf zwei Reformbereiche, die sich direkt auf Entwicklungsfinanzierung beziehen: Verschuldung und internationale Finanzierung.

Afrika hat aktuell größtes Interesse an einer Reform dieser Bereiche. Zahlreiche Länder des Kontinents sind überschuldet oder stehen kurz davor, sodass eine Lösung dieser Problematik dringend geboten ist. Die knappe afrikanische Kapitalausstattung verschärft sich durch die Kosten einer klimaneutralen Transformation der Wirtschaft sowie der Anpassung an den Klimawandel.

Erdrückende Staatsverschuldung

Im UN-Vorschlag finden sich Verbesserungsvorschläge zu drei Themenbereichen:

- Informationen zur Verhinderung von Überschuldung,

- Zinssenkungen zur Krisenvermeidung und

- Umschuldungsverfahren zur Krisenbereinigung.

Die kritische Verschuldungslage in vielen Ländern des globalen Südens ist ein wiederkehrendes und antizipierbares Phänomen. Oft wird sie durch ungünstige gesamtwirtschaftliche Umstände ausgelöst, etwa weltwirtschaftliche Schocks. Dass diese Umstände auftreten können, ist allgemein bekannt.

Folglich müsste die internationale Schuldenpolitik solche Szenarien berücksichtigen, um Überschuldung zu vermeiden. Stattdessen finden sich immer wieder Gründe, das Kreditvolumen abermals heraufzusetzen. Sicher wäre es hilfreich, wie im UN-Papier vorgeschlagen, allen Beteiligten bessere Informationen über bereits aufgenommene Kredite zur Verfügung zu stellen, doch am Ende bleibt es die Entscheidung des kreditnehmenden Landes und seiner Kreditgeber.

Offensichtlich haben diese Beteiligten Anreize, Kredite zu oft zu riskant zu vereinbaren. Dem ließe sich entgegenwirken, gäbe es in afrikanischen Ländern mehr unabhängige Kontrollinstitutionen. Leider sind aber gerade mangelhaft funktionierende Institutionen Ursache und Ausdruck fehlender Entwicklung. Diese negative Verstärkung zu durchbrechen, ist schwierig. Hier liegt auch bei den Kreditgebern große Verantwortung.

Die UN schlagen zudem die Begrenzung von Zinszahlungen vor. Diese sind grundsätzlich immer eine Last, selbst wenn die eigentlichen Entwicklungskredite typischerweise mit einem Zinssatz von nur etwa 2 Prozent vergeben werden, und das meist über 40 Jahre. Andere Kredite sind teurer, darunter solche, die von China vergeben werden. Nochmals teurer sind Kredite zu Marktkonditionen.

Weiterhin wird im UN-Papier vorgeschlagen, stärker zu unterscheiden zwischen Liquiditätskrisen (wenn eine langfristige, erschwingliche Finanzierung die Lösung sein kann) und Solvenzkrisen (wenn Schuldenerleichterungen erforderlich sein können). Wären in Krisenzeiten die Zinssätze nicht gestiegen, sondern hätten auf niedrigem Niveau verharrt, hätte es in vielen Fällen keine Verschuldungskrise gegeben, so die UN-Kritik. Allerdings sind diese Berechnungen recht hypothetisch. Insbesondere geht man davon aus, dass die gesamte makroökonomische Politik unverändert geblieben wäre. Aber ist dies realistisch? Würde es bei niedrigeren Zinsen nicht gerade zu zusätzlicher Verschuldung kommen, und am Ende käme es nur zu einer Solvenzkrise größeren Ausmaßes?

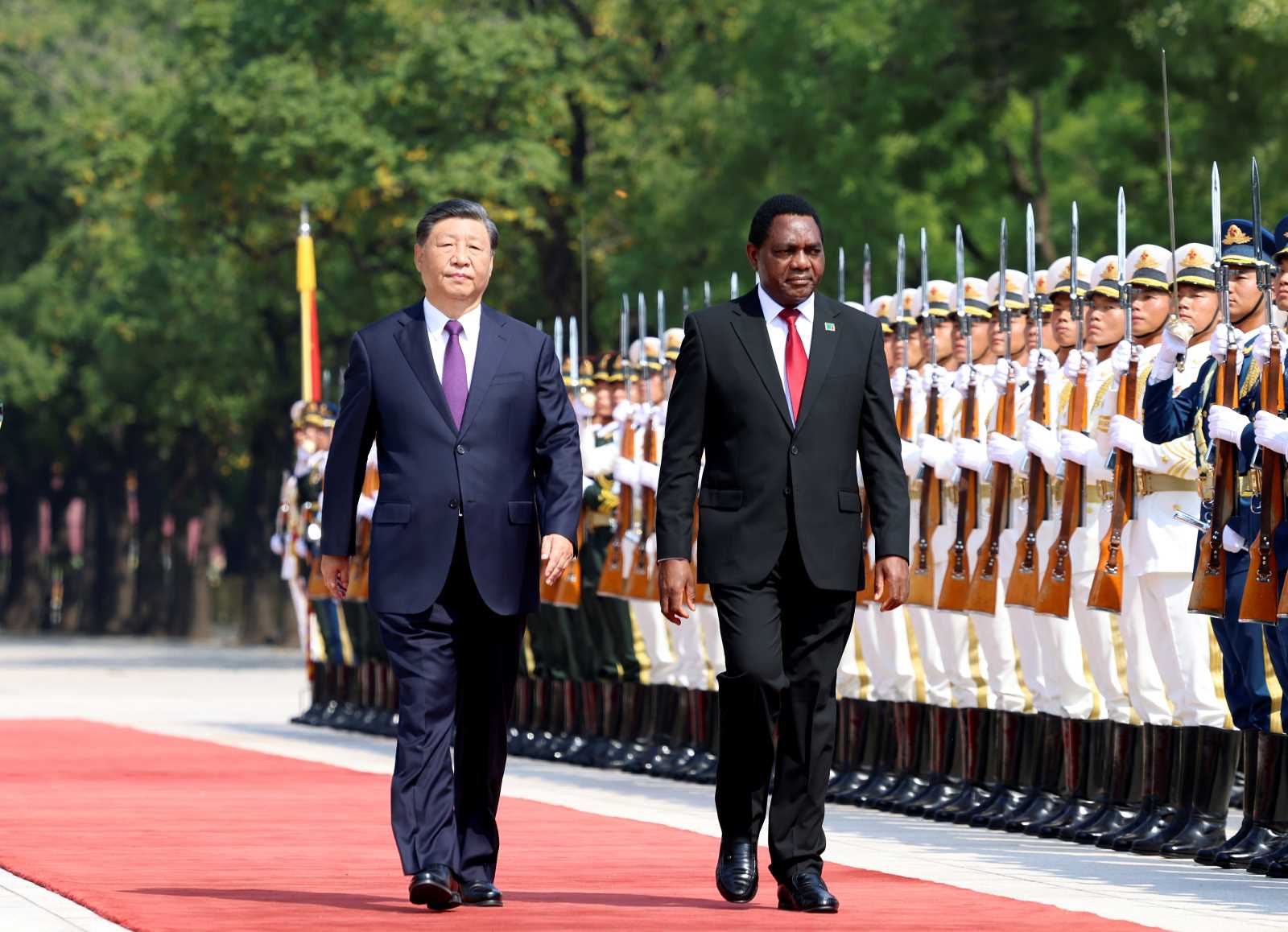

Im Jahr 2020 führten die G20 den gemeinsamen Rahmen für die Behandlung von Schulden (CF – Common Framework for Debt Treatment) ein, um mehr kreditgebende Länder – darunter auch China – in die Bewältigung von Überschuldung einzubinden als bis dato im „Pariser Club“ führender westlicher Länder. China als größter bilateraler Kreditgeber für Entwicklungsländer lehnt Schuldenerlasse tendenziell ab, sodass die Schuldenlage seiner Gläubiger zwar gestreckt, aber damit nur vertagt und nicht bereinigt wird (Horn et al., 2023). Dieses problematische Vorgehen betrifft potenziell zahlreiche Länder in Afrika, denen China häufig mehr als 25 Prozent oder gar die Hälfte der öffentlichen Verschuldung gewährt hat.

Die jüngste Vereinbarung mit Sambia im Rahmen des Common Framework verspricht allerdings erstmals substanzielle Schuldenerleichterungen auch von chinesischer Seite. Bemühungen, China nicht zu isolieren, sondern in Lösungsstrategien einzubinden, können – bei allen Differenzen – also von Erfolg gekrönt sein.

Ausbau internationaler Entwicklungsfinanzierung

Ungeklärte Rückzahlungsverhältnisse machen die Gewährung von Neukrediten fast unmöglich. Tatsächlich haben die stark wachsenden afrikanischen Volkswirtschaften aber großen Kapitalbedarf. Im erwähnten UN-Dokument sind viele Detailvorschläge mit der Forderung nach mehr günstigen Krediten und nicht rückzahlbaren Zuschüssen verbunden.

Es gibt gute Gründe, an der klassischen armuts- und wachstumsorientierten Entwicklungsfinanzierung festzuhalten. Der Anteil der absolut Armen mit einem Einkommen von weniger als 2,15 Dollar pro Tag in Kaufkraftparitäten verharrt in Subsahara-Afrika bei über einem Drittel (Baah et al., 2023). Hinzu kommt das immer noch sehr niedrige Niveau sozialer Indikatoren wie Bildungsqualität, aus dem sich ein fortgesetzter Bedarf an klassischer Entwicklungszusammenarbeit ableiten lässt.

Private Geldgeber aktivieren

Um Währungsrisiken für Entwicklungs- und Schwellenländer zu verringern, sollte zudem ein größerer Anteil der Kredite in lokaler Währung bereitgestellt werden, heißt es im UN-Vorschlag. Da der Kapitalbedarf für den Schutz globaler öffentlicher Güter die Möglichkeiten öffentlicher Institutionen bei Weitem übersteigt, wird schließlich ein verstärkter strategischer Einsatz öffentlicher Entwicklungsfinanzierung zur Aktivierung privater Kapitalflüsse gefordert („blended finance“).

Obwohl der hohe Kapitalbedarf für globale öffentliche Güter unbestritten ist, sind die Erfolgsaussichten des vorgeschlagenen Ausbaus der öffentlichen Entwicklungsfinanzierung ungewiss. Zum einen ist es schon jetzt in vielen Fällen fraglich, ob die Mittel effektiv eingesetzt werden. Es sind Zweifel angebracht, inwiefern die Regierungen der Partnerländer zusätzliche finanzielle Ressourcen in dem vorgeschlagenen Umfang produktiv nutzen könnten, zum Beispiel für Maßnahmen zur Anpassung an die Klimakrise. Zum anderen ist in der gegenwärtigen politischen Situation in vielen Geberländern kaum mit Mehrheiten für eine signifikante Aufstockung der Entwicklungsgelder zu rechnen. Dies zeigt sich exemplarisch in den laufenden deutschen Haushaltsverhandlungen.

Unabhängig vom UN-Vorschlag sollte europäische Entwicklungspolitik allerdings die eigene Entwicklungsfinanzierung einer Prüfung unterziehen und sie an die veränderte Realität anpassen.

Literatur

UN, 2023: Reforms to the International Financial Architecture. Our Common Agenda Policy Brief 6.

https://www.un-ilibrary.org/content/papers/10.18356/27082245-29

Horn, S., Parks, B.C., Reinhart, C.M., und Trebesch, C., 2023: Debt Distress on China’s Belt and Road. AEA Papers and Proceedings, Vol. 113, May 2023, S. 131-134.

Baah, S.K.T., et al., 2023: September 2023 global poverty update from the World Bank. World Bank Data Blog.

https://blogs.worldbank.org/en/opendata/september-2023-global-poverty-update-world-bank-new-data-poverty-during-pandemic-asia

Lukas Menkhoff ist Senior Researcher im Forschungszentrum Internationale Entwicklung des Kiel Instituts für Weltwirtschaft, Professor (em.) für Volkswirtschaftslehre an der Humboldt-Universität zu Berlin und Mitglied der Finance-Gruppe der HU Berlin.

lukas.menkhoff@ifw-kiel.de

Rainer Thiele ist Professor für Entwicklungsökonomie und stellvertretender Leiter des Forschungszentrums Internationale Entwicklung am Kiel Institut für Weltwirtschaft. Er ist Direktor der Kiel Institute Africa Initiative.

rainer.thiele@ifw-kiel.de